Mengenal Lebih Dekat dengan Asset Liability Management (ALMA)

Dalam laporan keuangan, kita pasti menemukan kata aset (asset) dan kewajiban (liability) yang dapat menggambarkan posisi keuangan dari sebuah organisasi atau perusahaan. Tidak sedikit, pihak eksternal menjadikan laporan keuangan sebagai tolok ukur untuk mengukur kinerja suatu organisasi atau perusahaan.

Dari alasan tersebut, organisasi atau perusahaan harus mampu mengelola aset dan kewajibannya dengan optimal melalui penetuan strategi yang andal untuk mencapai kinerja bisnis berdasarkan skala dan kompleksitasnya.

Pengertian Aset

Dalam standar ISO 55000, aset adalah sesuatu yang memiliki nilai bagi organisasi. Selain itu, aset tidak hanya yang berwujud, melainkan juga yang tidak berwujud. Sehingga, aset merupakan sesuatu yang berwujud maupun tidak berwujud, yang dapat dikelola dan memiliki nilai baik potensial maupun aktual untuk organisasi. Istilah aset sendiri lazimnya merujuk kepada sumberdaya (resources) atau juga modal (capital) yang dimiliki oleh suatu organisasi.

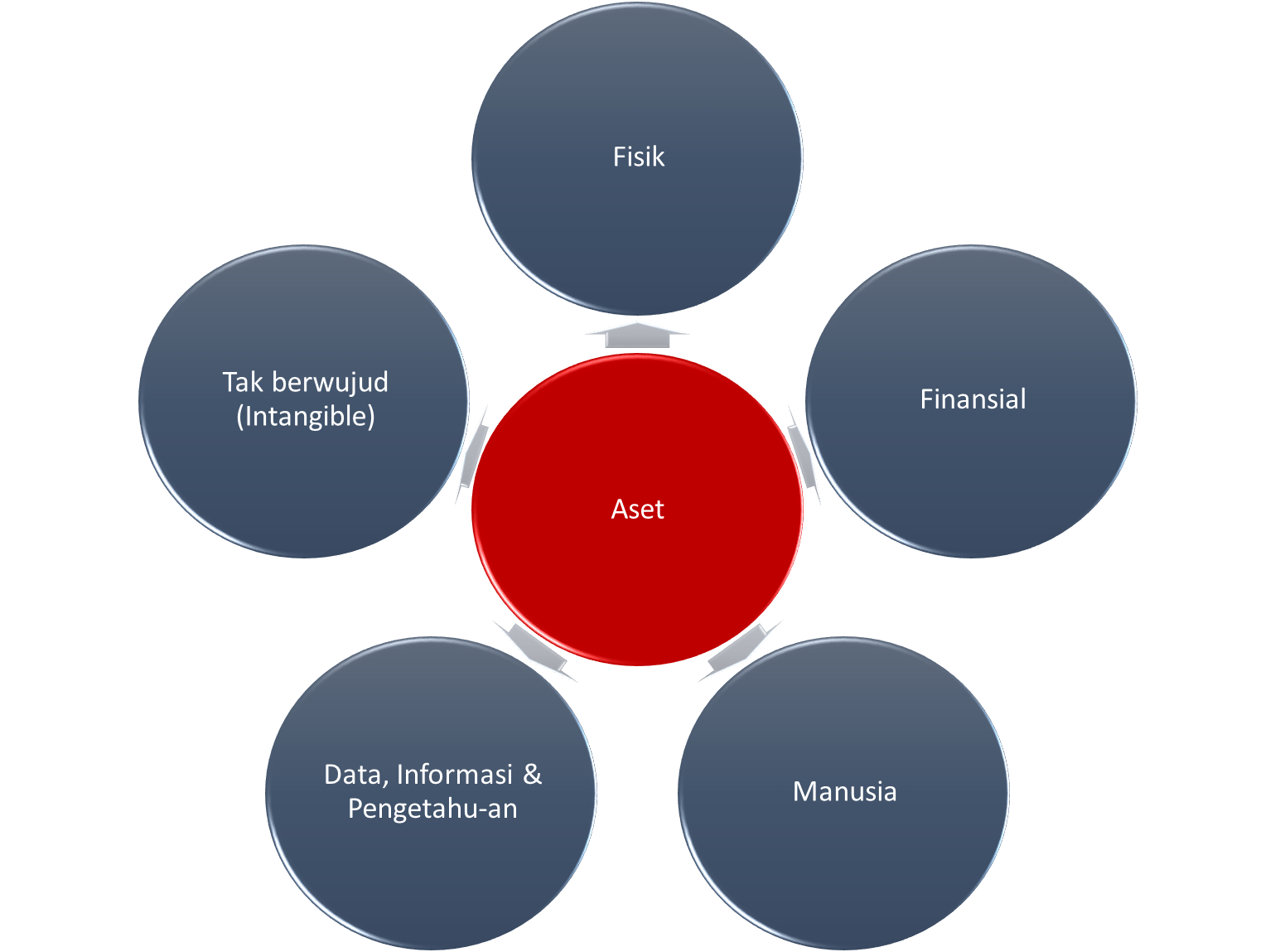

Jenis-jenis Aset

Adapun beberapa jenis aset yang diketahui:

- Fisik (physical asset)

Aset yang dapat dilihat atau dirasakan dengan panca indera manusia, di mana aset fisik dapat dimanifestasikan dan diperhitungkan nilainya dengan lebih mudah oleh organisasi. Misalnya, properti, gedung, kendaraan operasional, dan alat tulis kantor (ATK). - Finansial (financial asset)

Aset yang memiliki nilai sebagai instrumen keuangan. Umumnya berhubungan dengan sektor keuangan, perbankan atau pasar modal, di mana aset ini dapat digunakan oleh organisasi dalam operasionalnya, dan bahkan dapat diperjualbelikan dengan pihak lain dan memiliki nilai kontrak. Misalnya, simpanan dana tunai (deposito), kepemilikan saham, reksadana, atau obligasi (surat utang). - Manusia (skilled labor asset)

Aset terpenting dalam organisasi, mengingat manusia merupakan penggerak dari organisasi itu sendiri. Misalnya, karyawan dan tenaga ahli yang teruji sesuai bidangnya, manajemen atau direksi sebagai pengelola organisasi dan pengambil keputusan. - Data, Informasi dan Pengetahuan yang Terkelola (managed knowledge asset)

Aset yang memiliki nilai untuk kelangsungan perusahaan, di mana aset informasi dapat berupa data elektronik, maupun fisik. Pengetahuan juga dapat dianggap sebagai aset organisasi, mengingat pengetahuan dapat didokumentasikan, dikumpulkan dan dikelola demi keunggulan organisasi di tengah persaingan bisnis atau reputasi. Misalnya, data yang tersimpan di komputer, kertas kerja yang sudah dicetak, hingga surat elektronik (email). Konteks pengetahuan yang dapat dianggap sebagai aset tentunya adalah obyek pengetahuan yang terdokumentasi, terakumulasi dan terkelola dengan baik, sehingga dapat menjadi rujukan bagi sumberdaya manusia dalam membuat organisasi yang dijalankannya menjadi lebih baik sepanjang berjalannya waktu. - Tak berwujud (intangible asset)

Aset yang tidak berwujud atau tidak dapat dilihat dengan mudah oleh kebanyakan orang. Aset ini dapat menambah nilai organisasi atau perusahaan. Misalnya, budaya organisasi, hak cipta, hak paten, dan merk dagang. Ada jenis intangible asset yang dapat diperhitungkan nilai komersialnya secara langsung, seperti paten atau hak cipta, dan merk dagang. Adapun budaya organisasi merupakan jenis intangible asset yang membutuhkan analisis lebih mendalam saat nilainya bagi organisasi diperhitungkan. Intangible asset juga merupakan resultan dari interaksi aset-aset lain dalam organisasi, oleh karenanya organisasi yang mampu mengelola aset-asetnya dengan baik akan memiliki nilai intangible asset yang tinggi.

Pengertian Kewajiban (Liability)

Menurut KBBI, kewajiban adalah sesuatu yang diwajibkan, atau sesuatu yang harus dilaksanakan. Pada laporan keuangan kita dapat menjumpai kewajiban (liability), yang biasanya terdiri dari utang jangka pendek, utang jangka panjang, pinjaman, dan provisi.

Baca juga : Asset Liability Management (Bagian 1)

Jenis-jenis Kewajiban (Liability)

Adapaun beberapa jenis kewajiban yang dapa diketahui:

- Kewajiban Lancar (Liabilitas Jangka Pendek)

Kewajiban lancar jangka pendek ini merupakan kewajiban yang pelunasannya akan dilakukan dalam jangka pendek (satu tahun atau kurang) dengan menggunakan sumber-sumber aktiva lancar atau dengan menimbulkan utang jangka pendek baru. Biasanya terdiri dari utang pembayaran (hutang dagang, gaji, pajak, dan sebagainya), pendapatan ditangguhkan, bagian dari utang jangka panjang yang jatuh tempo dalam tahun berjalan, obligasi jangka pendek (misalnya dari pembelian peralatan), dll. - Kewajiban Tidak Lancar (Liabilitas Jangka Panjang)

Kewajiban tidak lancar ini merupakan kewajiban yang pelunasannya akan dilakukan dengan sumber aktiva yang lain, di mana periode pelunasan pinjaman tertentu dalam jangka waktu lebih dari 1 tahun. Biasanya terdiri dari utang jangka panjang, obligasi pensiun, dan lain-lain. - Kewajiban Kontinjensi (Liabilitas Kontinjensi)

Kewajiban kontinjensi merupakan kewajiban yang tergantung pada terjadinya atau tidak terjadinya satu atau lebih kewajiban masa depan untuk meneguhkan jumlah hutangnya, pihak yang dibayarkan, tanggal pembayaran, atau keberadaannya. Kewajiban ini tidak dicatatkan dalam pembukuan, namun ditunjukkan di dalam neraca. Contoh sederhananya adalah garansi atas produk.

Asset Liability Management (ALMA)

Pengelolaan aset dan kewajiban harus diimplementasikan, tidak hanya di kantor pusat melainkan ke seluruh kantor yang melakukan kegiatan bisnis. Secara definisi, Asset Liability Management (ALMA) merupakan proses siklus PDCA (Plan, DO, Check, and Action) terhadap pengumpulan, proses analisis, laporan, dan penetapan strategi pengelolaan aset dan kewajiban dengan tujuan mengeliminasi risiko-risiko yang ada untuk mencapai tujuan tertentu.

Fokus dari Asset Liability Management (ALMA) adalah mengoordinasikan seluruh portofolio aset dan kewajiban guna memaksimalkan keuntungan yang nantinya akan diberikan melalui dividen kepada seluruh pemegang saham, dalam jangka panjang dengan memerhatikan kebutuhan likuiditas dan prinsip kehati-hatian.

Baca juga: Memahami Peran Penting Asset Liability Management (ALMA)

Fungsi Utama Asset Liability Management (ALMA)

Adapun fungsi utama dari Asset Liability Management (ALMA) adalah untuk mengelola risiko-risiko korporasi sebagai berikut:

- Kesenjangan Likuiditas.

Pengelolaan risiko likuiditas, terutama cashflow, bertujuan untuk:- Optimalisasi pendapatan.

- Mencegah kekurangan ketersediaan dana demi memenuhi setiap kewajiban finansial yang sudah diperjanjikan secara tepat waktu, dalam kondisi apapun.

- Memelihara tingkat likuiditas yang memadai dan optimal, misalnya dengan meminimumkan dana yang menganggur tetapi tetap memperhitungkan kecukupan likuiditas yang akan jatuh tempo (mature).

- Tingkat Suku Bunga (Interest Rate).

Risiko ini berpotensi merugikan akibat dari pergerakan tingkat suku bunga dan dampaknya pada arus kas (cashflow) di masa mendatang. Seringkali risiko ini terjadi akibat ketidaksesuaian (mismatch) antara tingkat suku bunga pinjaman dan simpanan. Manfaat pengelolaan risiko interest rate ini dalam perbankan antara lain adalah untuk meningkatkan pendapatan bersih dari bunga (Net Interest Income) dan nilai keekonomian dari kepemilikan. - Pasar Modal

Risiko dari pergerakan ekuitas dan / atau kredit pada neraca, yang dimitigasi oleh options, futures, atau instrument derivatif lainnya yang menggabungkan pandangan taktis atau strategis. - Valuta Asing

Pengelolaan Valuta Asing bertujuan untuk mengoptimalkan pendapatan dan mengurangi risiko yang berhubungan dengan kerugian akibat perubahan kurs valuta asing. Beberapa sasaran dari pengelolaan valuta asing adalah meminimumkan risk foreign exchange position dan memaksimumkan keuntungan dari perdagangan valuta asing dan Net Interest Income. - Pendanaan dan Manajemen Modal

Semua mekanisme ditujukan untuk memastikan ketersediaan modal yang memadai secara berkelanjutan. Ini adalah proses yang dinamis dan berkelanjutan dengan mempertimbangkan kebutuhan modal jangka pendek dan jangka panjang dan dikoordinasikan dengan strategi keseluruhan dan siklus perencanaan perusahaan / Bank (biasanya jangka waktu 2 tahun). - Kredit

Fungsi ini juga untuk mengelola dampak dari seluruh portofolio kredit (termasuk uang tunai, investasi, dan pinjaman) pada neraca. Risiko kredit, khususnya dalam portofolio pinjaman, ditangani oleh fungsi manajemen risiko yang terpisah dan mewakili salah satu kontributor data utama untuk tim ALM.

Lingkup fungsi ALM mencakup:

- Komponen kehati-hatian (prudential): pengelolaan semua risiko yang mungkin terjadi, berikut seluruh aturan yang mengaturnya;

- Peran optimalisasi: pengelolaan biaya pendanaan, menghasilkan posisi neraca;

- Penetapan batas kepatuhan: penerapan serta pemantauan aturan internal dan peraturan lainnya;

- Sebagai rujukan intervensi dalam masalah-masalah kegiatan bisnis saat ini;

- Akomodasi dan konsultansi dengan rencana pengembangan organik dan akuisisi eksternal, khususnya untuk menganalisis dan memvalidasi opsi persyaratan pendanaan, kondisi proyek, dan risiko terkait, misalnya pendanaan dalam mata uang tertentu.

Dari penjelasan di atas, dapat disadari bahwa Asset Liability Management (ALMA) merupakan salah satu pengelolaan aset dan kewajiban yang dibutuhkan oleh organisasi untuk mencapai tujuan besar organisasi yaitu mencapai keuntungan yang optimal. Selain itu, dampak lain dari Asset Liability Management (ALMA) meningkatkan reputasi organisasi di mata masyarakat melalui publikasi laporan keuangan yang sehat. Tidak heran, saat ini penerapan ALMA saat ini tidak terbatas pada institusi finansial seperti perbankan dan asuransi semata, dan meluas pada penerapan di korporasi.

Referensi

ISO 55001:2014

Kamus Besar Bahasa Indonesia (KBBI) Versi V